I sistemi di allerta interna : la procedura ordinaria (conclusione)

Con il presente lavoro si conclude la disamina della procedura ordinaria di monitoraggio e diagnosi precoce del rischio d’insolvenza elaborata attraverso il Quaderno 71 dalla Commissione Controllo Societario dell’Ordine dei Dottori commercialisti ed Esperti contabili di Milano, già iniziata con precedente articolo (vedi).

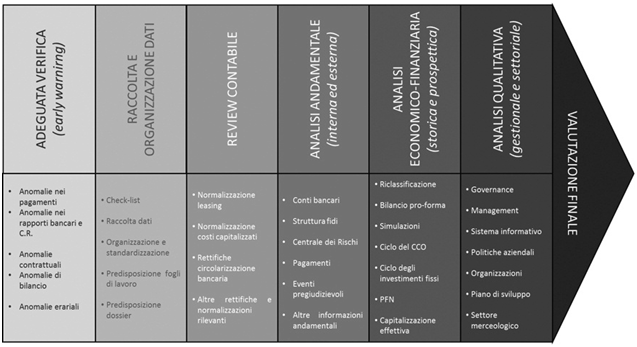

La procedura si compone di sette fasi sequenziali finalizzate alla raccolta-analisi-valutazione di un completo set informativo di origine interna ed esterna:

Rimangono da esaminare le ultime quattro fasi.

Quarta fase: l’Analisi Andamentale.

Scopo di questa attività di due-diligence è la ricerca di eventuali anomalie ed eventi pregiudizievoli nella gestione della tesoreria aziendale e nella struttura degli affidamenti, onde individuare eventuali sfasamenti tra entrate ed uscite finanziarie.

La documentazione a cui far riferimento è la seguente:

– documentazione contrattuale verso banche ed istituti finanziari per operazioni di affidamento a breve e medio-lungo termine, operazioni di leasing e factoring, assicurazione su crediti, e similari;

– ultime 48-60 segnalazioni della Centrale dei Rischi;

– Visure presso fornitori di business information services inerenti eventi pregiudizievoli e anomalie nei pagamenti dei debiti di fornitura.

In tal modo sarà possibile ricostruire la struttura degli affidamenti aziendali confrontandola poi con le segnalazioni della Centrale dei Rischi, e con le risultanze delle scritture contabili.

L’organo di controllo verificherà anche tutti gli affidamenti attualmente in essere, le liquidità disponibili, il rating assegnato alla società dai diversi enti segnalanti, lo stato del rapporto nei confronti di ogni banca e le condizioni negoziali di ogni finanziamento in essere.

Contestualmente, andrà effettuata una verifica di eventuali anomalie sulle componenti di capitale circolante operativo (ritardi nei pagamenti dei debiti di fornitura, ritardati negli incassi dei crediti commerciali, giacenze di magazzino da svalutare, altre voci di credito non più esigibili, ecc.).

Tutto ciò consentirà un’approfondita analisi della PFN e del CCO, determinando il fabbisogno di capitale operativo e la esistenza di adeguate fonti di finanziamento (bancario e non), ed evidenziando eventuali anomalie e criticità che possano avere un impatto significativo sulla probabilità di insolvenza.

Quinta fase: l’Analisi economico-finanziaria.

L’attività si fonda sull’analisi storica e prospettica dei bilanci e delle situazioni contabili aziendali allo scopo di verificare, sia ex post che ex ante, la presenza di una equilibrata situazione economica e patrimoniale, accompagnata dalla produzione di flussi di cassa idonei a garantire la sostenibilità finanziaria delle strategie aziendali.

Almeno su base trimestrale dovranno essere monitorati gli indici finanziari che costituiscono gli early warning contabili, confrontandoli con la serie storica (almeno triennale) avente uguale periodicità.

Qualora emerga un significativo deterioramento dell’equilibrio economico-finanziario-patrimoniale è necessario utilizzare modelli previsionali di analisi economico-finanziaria basati sul calcolo di uno score predittivo.

La procedura di analisi deve basarsi sui seguenti standard metodologici:

a) differenziazione per tipologia di soggetto: forma giuridica, dimensione, settore merceologico, area geografica, tipologia di bilancio prodotto (bilancio ordinario, abbreviato, consolidato), di macro-attività economica (società industriale, commerciale, di servizi, di costruzione, immobiliare, finanziaria) e tipologia di ciclo produttivo (a ciclo continuo o su commessa);

b) uniformità negli algoritmi di calcolo degli indicatori economico-finanziari per bilanci storici e prospettici;

c) predisposizione di un adeguato panel di indicatori prudenziali, coerente con il settore e l’area geografica di riferimento.

Sono previsti i seguenti sette blocchi di macro-aree da analizzare in modo sequenziale e coerente:

1) Prospettive di crescita economica.

2) Esame della volatilità dei flussi reddituali e finanziari.

3) Analisi della leva operativa e del margine di sicurezza.

4) Analisi dell’autofinanziamento (cash flow), incluso il rapporto tra il margine operativo lordo sui ricavi e sugli oneri finanziari netti, nonché verifica della sostenibilità finanziaria degli obiettivi di sviluppo dell’impresa.

5) Sostenibilità del servizio del debito, attraverso il calcolo del Debt Service Coverage Ratio (DSCR) sia su base storica che prospettica.

6) Analisi della struttura finanziaria, e in particolare il rapporto tra il patrimonio netto tangibile e il debito finanziario.

7) Equilibrio finanziario e liquidità: esame del fabbisogno del capitale circolante operativo, scomposto nelle sue principali componenti cicliche (ciclo del magazzino, ciclo dei crediti commerciali e diversi, ciclo dei debiti commerciali e diversi).

Ai fini della valutazione e della sostenibilità economico-finanziaria prospettica si rende indispensabile utilizzare business plan aziendali almeno triennali riferiti ad uno scenario base (base case), corredati di scenari pessimistici (worst case) a seguito di analisi di stress (Stress Testing) che simulino shock macroeconomici e di settore.

Sesta fase: l’Analisi Qualitativa.

Si tratta di un’attività di analisi sugli aspetti residuali, ovvero su tutte le altre variabili quali-quantitative che possono influenzare significativamente la probabilità d’insolvenza, tra cui l’analisi:

- del mercato di riferimento: caratteristiche strutturali ed evolutive e confronto con le politiche aziendali di sviluppo e di marketing;

- della struttura della concorrenza e del posizionamento competitivo, anche attraverso il modello Swot;

- del livello di trasparenza informativa;

- delle caratteristiche e comportamento del management (competenza, correttezza, dipendenza aziendale dai manager, situazione patrimoniale dei manager, ecc.) e della proprietà (concentrazione, allineamento con il management, passaggi generazionali, analisi del gruppo economico di appartenenza);

- degli eventi rischiosi interni o esterni all’azienda;

- della storia aziendale;

- dell’organizzazione e dell’adeguatezza dei sistemi gestionali e informativi, inclusi i sistemi di tesoreria e di controllo di gestione.

Da un punto di vista operativo si procede alla raccolta di tali informazioni attraverso un questionario informativo da compilare a cura degli organi amministrativi e di direzione.

Al termine dell’analisi viene assegnato un giudizio di sintesi (judgemental) sulla base di tutte le informazioni raccolte.

Settima fase: Valutazione finale.

Quale fase conclusiva delle attività dal medesimo svolte, l’organo di controllo redige una relazione finale indirizzata agli organi amministrativi e di direzione dell’azienda, nella quale vengono dettagliatamente specificate le cause che hanno ingenerato un significativo deterioramento dell’equilibrio economico-finanziario ed avviato la crisi d’impresa, unitamente all’invito ad adottare i necessari provvedimenti d’urgenza (action plan).

La relazione si conclude con il rating complessivo formulato dall’organo di controllo, ad espressione della probabilità d’insolvenza aziendale e della permanenza o meno del presupposto di continuità aziendale.

* * * * * *

Tra i software professionali in commercio utili ai fini dei sistemi e delle procedure interne di allerta preventiva si segnala:

- la Suite TOP VALUE CRISI D’IMPRESA la quale integra un sofisticato chek up economico-finanziario – capace di individuare sul nascere uno stato di crisi aziendale (modulo Analisi di bilancio e Rating) anche grazie ad uno specifico cruscotto dedicato ai Sistemi di Allerta – con analisi di tipo dinamico idonee a valutare le prospettive di continuità aziendale (modulo Business Plan & Budget);

- il software in cloud ADEGUATI ASSETTI ORGANIZZATIVI che aiuta nell’analisi e monitoraggio degli indicatori segnaletici della crisi.

Ufficio Studi Net Consulting srl